Иллюстрация Инга Селезнева ©Kazpravda.kz

Запуска ипотечной программы "7-20-25" сотни тысяч казахстанцев ждали с особым нетерпением. Вожделенные квадратные метры собственного жилья должны были стать доступнее. Ожидаемого ажиотажа не случилось, всего с начала августа жилье по госпрограмме "7-20-25" получили порядка двухсот человек. Корреспондент

Kazpravda.kz изучил все нюансы данной жилищной программы.

Участник

– заемщиком может быть гражданин Казахстана в возрасте от 23 до 60 лет на дату погашения кредита. Это значит, что если вам условно 45 лет, то вы сможете оформить ипотеку только на 15 лет, а не на 25, потому что произвести все необходимые платежи нужно до наступления 60 лет;

– официально работающий человек, с пенсионными отчислениями хотя бы за последние 6 месяцев года;

– предприниматель, исправно выплативший налоги за последний налоговый период;

– заемщик не должен быть собственником жилья на территории Республики Казахстан на момент обращения в банк-участник программы. Однако если право собственности передать кому-нибудь из родственников, то вам разрешат оформить ипотеку "7-20-25". Впрочем, наличие жилья допускается, если это комната в коммуналке меньше 15 квадратных метров или аварийное жилье. Но все это придется доказать, взяв справку Ф-6 в ЦОНе, а подтвердить аварийность жилья можно справкой местного исполнительного органа по месту нахождения жилья;

– гражданин, не имеющий доходов или подтверждения доходов (категория самозанятых граждан), не сможет получить заем по программе;

– допускается участие в программе всех категорий граждан Республики Казахстан, то есть матери-одиночки, многодетные семьи, люди с инвалидностью, госслужащие и военнослужащие. Только условия ипотеки являются едиными для всех, поэтому каких-либо льгот для отдельных категорий граждан не предусмотрено.

Получается, если на вас уже оформлена квартира, дом, дачный участок или любое другое недвижимое имущество, если вы платите ипотеку, если у вас плохая кредитная история, вы не можете подтвердить свой доход –

участником программы вы стать не сможете.

Каким должен быть уровень дохода

Во-первых, минимальный уровень дохода заемщика программой не устанавливается. При оформлении ипотеки банк-участник будет рассматривать срок займа в соответствии с вашими возможностями. Кроме того, если доход все-таки мал, то можно привлечь созаемщика. Таким человеком может быть родной брат или сестра, отец, мать, дети, а вот дяди и тети не смогут выступить созаемщиками, только самые близкие родственники. При этом неважно, являются ли они собственниками недвижимого имущества или нет.

Во-вторых, просроченные займы в кредитной истории заемщика будут негативно влиять на оценку кредитоспособности заемщика, осуществляемой банком-участником программы. Если кредитная история изрядно подпорчена ранее или, и того хуже, вы находитесь в так называемом черном списке, то с большей процентной вероятностью получить квартиру по жилищной программе не получится.

В-третьих, банки будут определять уровень достаточности дохода заявителя для получения займа, проводиться это будет согласно внутренним правилам оценки риска и систем оценки платежеспособности (скоринг). Банки обращают внимание на официальный подтвержденный доход заявителя от трудовой и/или предпринимательской деятельности, кредитную историю, общие месячные расходы, наличие и количество членов семьи, находящихся на иждивении у заявителя. Обмануть банки об уровне дохода будет сложно, так как будет вестись проверка пенсионных отчислений, которые покажут уровень реального дохода заявителя.

Иллюстрация: ru.pngtree.com

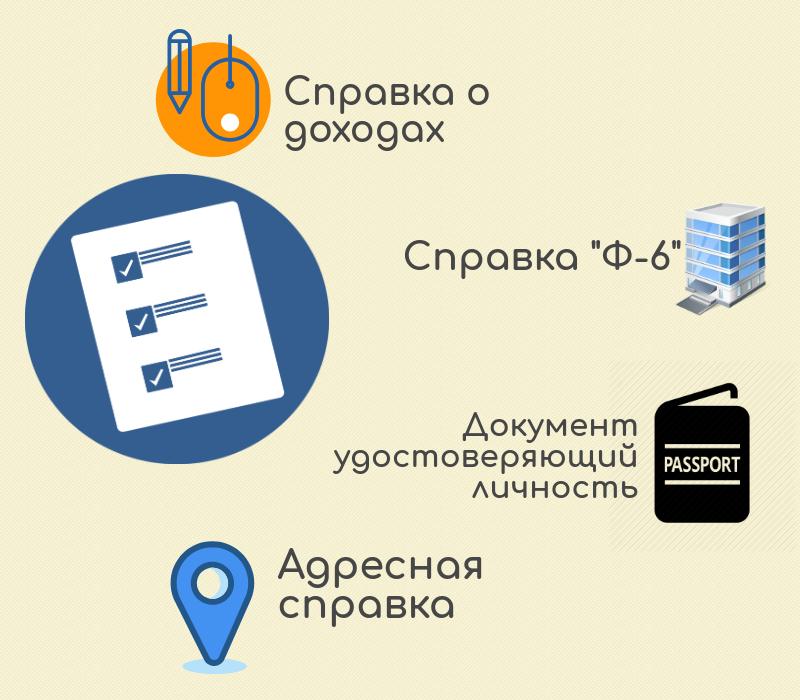

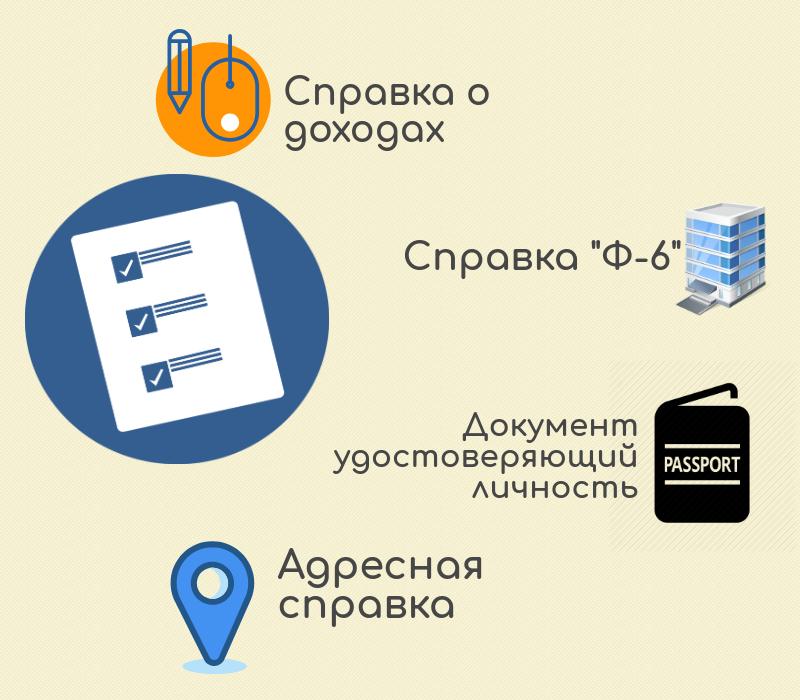

Какие документы нужны

1) документы, подтверждающие наличие дохода от трудовой и (или) предпринимательской деятельности как минимум за последние 6 месяцев;

2) отчет кредитного бюро, содержащий сведения об отсутствии непогашенной задолженности по ипотечным жилищным займам;

3) справка об отсутствии (наличии) недвижимого имущества, выдаваемая уполномоченным государственным органом, осуществляющим государственную регистрацию прав на недвижимое имущество, форма-6 (Ф-6), получить ее можно в ЦОНе;

4) документы на приобретаемое недвижимое имущество;

5) отчет независимого оценщика по приобретаемому недвижимому имуществу;

6) документ, подтверждающий место регистрации заемщика и созаемщика;

7) выписка из Единого накопительного пенсионного фонда минимум за последние 6 месяцев.

Прежде чем прийти в банк, вам необходимо выбрать квартиру, связаться застройщиком, провести оценку жилья. Следует напомнить, что приобрести можно только то жилье, которое уже сдано в эксплуатацию, а значит, участие в долевом строительстве запрещено. Необходимо знать также, какие документы банки будут требовать от компании, продающей жилье:

1) сведения правового кадастра о зарегистрированных правах (обременениях) на приобретаемое недвижимое имущество (справка Ф-2);

2) правоустанавливающие и идентификационные документы на приобретаемое первичное жилье;

3) документ, подтверждающий право реализации юридическим лицом жилья от застройщика (заказчика);

4) документ, подтверждающий стоимость недвижимости, определенной компанией-продавцом;

5) учредительные документы, отражающие информацию по составу учредителей, ФИО первого руководителя и главного бухгалтера компании-продавца.

Стоит обратить внимание, что каждый из банков устанавливает свои требования по предоставлению документов, которые не будут противоречить условиям ипотечной программы "7-20-25".

В каких банках можно взять ипотеку

Банками-участниками программы уже стали

: Банк Центркредит, Халык банк, Евразийский Банк, АТФ Банк, Цесна Банк, RBK Bank, Жилстройсбербанк.

Присоединятся до конца 2018 года:

Сбербанк, Форте банк.

Для получения займа по программе необходимо обратиться в банк-участник.

Как осуществить первоначальный взнос

Первоначальный взнос рассчитывается в размере 20% от стоимости приобретаемого жилья. Внесен он должен быть только денежными средствами, а это значит, что в счет первоначального взноса нельзя закладывать машины, квартиры (тем более, что вы не должны быть собственником недвижимого имущества) и прочие дорогостоящие вещи. Использование пенсионных накоплений тоже невозможно.

Кроме того, вы не сможете воспользоваться своими же накоплениями в ЖССБК.

Как пояснили в одном из банков, первоначальный взнос необходимо отдавать компании застройщика. До этого необходимо прийти в банк и проверить, одобрят ли вам ипотечное кредитование, затем заключить договор, только после этого осуществлять первый взнос.

Где можно приобрести жилье

Ограничений по месту нахождения приобретаемого жилья, а также по фактическому месту прописки заемщика не устанавливаются. Однако, как сообщили в ипотечной организации "Баспана", у банков могут быть внутренние требования, что залог должен производиться в том городе, где зарегистрирован сам участник, но это не у всех банков. А общие условия программы никак не ограничивают граждан в покупке жилья в любом городе страны, то есть, к примеру, житель Кызылорды может купить жилье в Алматы.

Можно ли приобрести жилье вторичного рынка

Согласно утвержденным условиям программы, допускается к приобретению только первичное жилье. При расширении госпрограммы с включением рынка вторичного жилья Национальный банк Республики Казахстан и ИО "Баспана" официально сообщат об этом посредством СМИ.

Максимальная стоимость жилья составляет:

25 млн тенге – для городов Астана, Алматы, Актау, Атырау;

15 млн тенге – для других регионов.

Стоимость одного квадратного метра жилья, а также площадь жилья не ограничивается.

Следует отметить, что

есть возможность получить заем для приобретения жилья в сельской местности или для приобретения частного дома.Только если данное жилье относится к категории недавно построенного и введенного в эксплуатацию.

Кроме прочего, списков первичного жилья нет, потому что заемщик сам выбирает первичное жилье.

Условия погашения займа

– рефинансирование не допускается;

– программа не запрещает возможность досрочного погашения ипотечного займа, штрафы в этом случае не налагаются;

– условиями программы допускается срок займа до 25 лет. Ограничение распространяется только на максимальный срок займа. Стало быть, можно оформить ипотеку и на 10, и на 15 лет, только размер ежемесячных отчислений, очевидно, будет выше, но, как сообщили в одном из банков, переплата в таком случае будет меньше. К примеру, если брать жилье на 10 лет стоимостью в 10 миллионов, то переплата составит всего 3 миллиона тенге.

Расчет будет производить банк-участник программы, исходя из этого вы сможете определить для себя срок займа

.

Предварительные расчеты по примерному ежемесячному платежу по программе при сроке займа 25 лет:

Стоимость жилья, тенге

Стоимость жилья, тенге

| Размер первоначального взноса, тенге

| Размер ежемесячного платежа, тенге

|

5 млн

| 1 млн

| 28 тысяч

|

10 млн

| 2 млн

| 57 тысяч

|

15 млн

| 3 млн

| 85 тысяч

|

20 млн

| 4 млн

| 113 тысяч

|

25 млн

| 5 млн

| 141 тысяча

|

По состоянию на 13 августа от казахстанцев принято 1323 заявки на получение займа на сумму 15,4 млрд тенге. Из них банками одобрено 843 заявки на сумму 9,7 млрд тенге, свое жилье по программе уже получили порядка 200 человек. Согласно утвержденным индикаторам программы, за 5 лет общий объем выданных займов составит 1 трлн тенге. При достижении данных индикаторов ожидается, что по госпрограмме обретут жилье свыше 100 тысяч человек.

Материал подготовлен на основе публикаций на официальном сайте Национального банка, а также информации, предоставленной ипотечной организацией "Баспана".